Mese: Marzo 2020

Modalità di pagamento a mezzo bonifico delle imposte dirette e indirette, tasse, sanzioni e ingiunzioni, aventi scadenza nel periodo di vigenza dell’emergenza sanitaria di cui al Decreto 51/2020

17 Marzo 2020

Si invita la clientela a prendere visione della Circolare dell’Ufficio Tributario Prot. N. 30764/2020 del 17/03/2020 avente per oggetto la modalità di pagamento a mezzo bonifico delle imposte dirette e indirette, tasse, sanzioni e ingiunzioni, aventi scadenza nel periodo di vigenza dell’emergenza sanitaria di cui al Decreto 51/2020.

Si forniscono inoltre le coordinate bancarie ai fini dei pagamenti delle RITENUTE IGR per dipendenti,ISS, FONDISS e FSS di prossima scadenza, per i quali in via straordinaria, è consentito il pagamento tramite bonifico bancario al fine di incentivare l’utilizzo dell’home banking e quindi contenere l’accesso delle persone presso gli istituti di credito.

UFFICIO TRIBUTARIO PER RITENUTE FISCALI

IBAN utilizzato dall’Ufficio Tributario:

SM81 K 03225 09800 000010006039

BIC/SWIFT: ICSMSMSMXXX

Si raccomanda di indicare nella descrizione del bonifico tutti gli elementi essenziali:

– il C.ISS/COE;

– l’area, la causale e la descrizione dell’imposta da versare;

– il mese e l’anno di riferimento del versamento;

– il numero di riferimento della partita (presente sul cedolino che viene stampato dal conto fiscale).

ISS

IBAN PER ISS (Cod.70): SM 86 V 03225 09800 000010005965

Area Causale Versamento:

251 300 — Versamento Mensile (contributi previdenziali lav. DIPENDENTI)

inoltre indicare il COE e il mese di riferimento.

FONDISS

IBAN PER FONDISS (Cod.75): SM 26 Z 03225 09800 000010010049

Area Causale Versamento:

750 — 750 FONDISS CONT. PREV. LAVORATORI. D. VERS. MENSILE

inoltre indicare il COE e il mese di riferimento

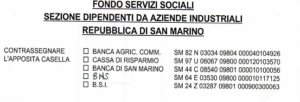

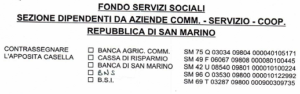

FSS

Si riportano anche le coordinate di Banca Centrale della Repubblica di San Marino per il pagamento della tassa di licenza in scadenza al 31/3 (indicate sul retro del bollettino).

IBAN SM10 K032 2509 8000 0001 0002 855

Il bonifico è da effettuarsi riportando nella causale di pagamento il codice del contribuente ed il numero della cartella.

Iscriviti alla newsletter di HLB San Marino

Decreto Legge 14 marzo 2020 nr 51 – Misure urgenti di contenimento e gestione dell’emergenza da COVID-19 (Coronavirus)

16 Marzo 2020

Di seguito si porta a conoscenza il Decreto Legge nr 51 del 14 marzo 2020 con le misure urgenti atte al contenimento del contagio in Repubblica da Covid-19.

Iscriviti alla newsletter di HLB San Marino

Circolare esplicativa D.L. 14 marzo 2020 nr 51 “Misure urgenti di contenimento e gestione dell’emergenza da Covid-19 (Coronavirus)

16 Marzo 2020

Si allega Circolare Esplicativa del Decreto Legge 14 marzo 2020 della Segreteria di Stato Industria Artigianato e Commercio.

Iscriviti alla newsletter di HLB San Marino

Si avvisa la gentile clientela che lo Studio Commerciale Dott. Antonio Valentini rimarrà chiuso al pubblico fino al 6 aprile nel rispetto delle misure di contenimento COVID-19 stabilite dal Decreto Legge n°44 dell’8 marzo 2020 e in considerazione della raccomandazione del Consiglio Direttivo dell’Ordine dei Dottori Commercialisti e degli Esperti Contabili della Repubblica di San Marino. Per ogni necessità siamo disponibili telefonicamente e via mail. Grazie

Iscriviti alla newsletter di HLB San Marino

DECRETO – LEGGE 8 marzo 2020 n.44 – Misure urgenti di contenimento da COVID-19 (CORONAVIRUS)

9 Marzo 2020

Di seguito il testo completo del Decreto Legge 8 marzo 2020 nr 44 con le misure urgenti di contenimento del contagio da Covid-19

Iscriviti alla newsletter di HLB San Marino

Per la nomina di sindaco o revisore c’è tempo fino all’assemblea di bilancio

9 Marzo 2020

Il Sole 24 Ore 14 FEBBRAIO 2020 di Nicola Cavalluzzo e Valentina Martignoni

CRISI D’IMPRESA

Il milleproroghe risolve anche il problema del primo rendiconto da revisionare

Con l’incarico quest’anno la firma è d’obbligo sul documento 2020

Non sarebbe bastata una mini proroga di quattro mesi per risolvere i problemi delle Srl e cooperative, che non hanno ancora provveduto alla nomina del revisore o dell’organo di controllo con revisione. Di ciò è ben cosciente il legislatore che è intervenuto con un emendamento al Dl milleprorohe, che elimina qualunque incertezza (si veda «IL Sole 24 Ore» di ieri).

Con l’attuale formulazione dell’articolo 379 del Codice della crisi, la revisione legale del bilancio al 31 dicembre 2019, sarebbe dovuta essere effettuata, indipendentemente dalla data di nomina del revisore. In realtà una data limite è indicata nell’articolo 379, ma sembra che non tutti gli obbligati siano riusciti a rispettarla, rinviando la nomina al 2020. Però, tale soluzione non avrebbe comunque consentito alla società di non sottoporre a revisione il bilancio 2019. Con l’ulteriore conseguenza che, in assenza della relazione del revisore in allegato al bilancio, in sede di deposito, il Registro delle imprese avrebbe potuto contestarne la mancanza.

Infatti, il comma 3 dell’articolo 379, nella versione ante emendamento, dispone che «ai fini della prima applicazione delle disposizioni di cui all’articolo 2477 del Codice civile, commi secondo e terzo, come sostituiti dal comma 1, si ha riguardo ai due esercizi antecedenti la scadenza indicata nel primo periodo».

Poiché la scadenza era il 16 dicembre 2019, i due esercizi antecedenti sarebbero dovuti essere il 2017 e il 2018. Opportunamente, con l’emendamento inserito nel decreto milleproroghe, il legislatore ha modificato l’articolo 379, comma 3, primo periodo, del Codice della crisi, sostituendolo con le seguenti parole: “devono provvedere a nominare gli organi di controllo o il revisore (…) entro la data di approvazione dei bilanci relativi all’esercizio 2019, stabilita ai sensi dell’articolo 2364, secondo comma del c.c. ”. In tal modo, i due esercizi da prendere in esame per la verifica del superamento dei limiti sono diventati il 2018 e il 2019 e di conseguenza, il primo bilancio da assoggettare a revisione è quello relativo all’esercizio che chiuderà il 31 dicembre 2020.

A questo punto, l’intervento del legislatore chiarisce la portata dell’obbligo (ancorché faccia riferimento a una norma, l’articolo 2364 del Codice civile, che disciplina l’assemblea delle Spa), ma resta da definire il comportamento che potranno adottare le società che, in forza di una chiara disposizione di legge, hanno provveduto a nominare il revisore per il controllo dei bilanci 2019-2021.

Le alternative sono due. La prima è quella di non fare nulla: un bilancio revisionato ha sicuramente un valore e una attendibilità maggiore per gli stakeholders. La seconda strada è invece quella di ricorrere alla disposizione di cui all’articolo 4, n. 1 lettera i) del Dm del 28 dicembre 2012, n. 261, in base alla quale costituisce giusta causa di revoca dell’incarico la sopravvenuta insussistenza dell’obbligo di revisione legale per l’intervenuta carenza dei requisiti previsti dalla legge.

Iscriviti alla newsletter di HLB San Marino

Lo scudo non protegge dal reato di riciclaggio

9 Marzo 2020

Il Sole 24 Ore 25 FEBBRAIO 2020 di Antonio Iorio

CASSAZIONE

Lo scudo non protegge dal reato di riciclaggio

Configurabile il concorso tra sottrazione fraudolenta e autoriciclaggio

Si commette riciclaggio in caso di somme detenute all’estero, frutto di evasione fiscale di decenni precedenti, regolarmente scudate e poi trasferite sui conti degli interessati. A fornire questa rigorosa interpretazione è la Corte di Cassazione sezione 3 penale con la sentenza 7257 depositata ieri. In estrema sintesi, secondo i giudici di legittimità, è irrilevante ai fini della sussistenza del riciclaggio che le singole operazioni poste in essere siano tutte lecite (nella specie utilizzo scudo fiscale, deposito su conti cointestati, donazione delle somme) in quanto occorre far riferimento alla sola finalità del soggetto agente volta a schermare la provenienza delittuosa del denaro o dei beni.

Nella vicenda veniva sequestrata una significativa somma proveniente dai delitti di evasione fiscale, contrabbando e truffa commessi a metà degli anni 90, perché secondo l’accusa era stata realizzata la condotta di riciclaggio articolata in una pluralità di atti nell’arco di quindici anni. Uno degli indagati, in estrema sintesi, socio di una impresa svizzera, nel 2000 depositava somme in conti elvetici. Dopo alcuni anni (2003) le somme rientravano in Italia attraverso lo scudo fiscale e venivano depositate su conti a lui intestati con delega ad operare ad altro soggetto. Successivamente con una serie di operazioni e con un atto di donazione le somme erano definitivamente trasferite (nel 2015) a un terzo soggetto

La difesa eccepiva tra l’altro, che tutte le operazioni contestate erano perfettamente legittime ed eseguite in modo trasparente. Era peraltro inverosimile che la condotta illecita si fosse perfezionata in circa quindici anni.

La Cassazione ha ritenuto infondato il ricorso evidenziando che per la sussistenza del riciclaggio non è rilevante la liceità o meno dei singoli atti compiuti ma la direzione finalistica volta a schermare la provenienza delittuosa del denaro. Inoltre, il reato essendo permanente si consuma con il compimento dell’ultimo atto della sequenza (si tratta cioè di un solo reato a formazione progressiva).

Sempre ieri, la Suprema Corte (sentenza 7259) ha ritenuto astrattamente configurabile il concorso tra la sottrazione fraudolenta al pagamento delle imposte e l’autoriciclaggio. Ciò in quanto il provento del reato presupposto (nella specie la sottrazione) può consistere non solo in un incremento del patrimonio ma anche in un risparmio suscettibile di essere “riciclato”. Nella specie l’utilità della sottrazione fraudolenta si è realizzata nel risparmio di spesa non derivante dalla imposta evasa bensì dal valore dei beni sottratti alla garanzia patrimoniale.

Iscriviti alla newsletter di HLB San Marino

L’Agenzia insiste: criptovalute da indicare nel quadro RW 2020

9 Marzo 2020

Il Sole 24 Ore 3 FEBBRAIO 2020 di Carlotta Benigni e Antonio Longo

In breve

Particolare attenzione alle attività estere in cassette di sicurezza e alle criptovalute. Per l’Agenzia queste ultime siano soggette agli obblighi di monitoraggio come confermato anche dalla sentenza 1077/2020 del Tar del Lazio. Le criptovalute vanno indicate con il codice «14» mentre il campo 4 («Stato estero») potrà essere lasciato vuoto

Anche quest’anno la compilazione del quadro RW metterà alla prova contribuenti e professionisti. Le insidie sono molteplici e le istruzioni al modello Redditi PF approvate con il provvedimento dell’agenza delle Entrate del 31 gennaio 2020 non forniscono chiarimenti aggiuntivi rispetto agli anni scorsi.

I soggetti obbligati

In primo luogo, è necessario individuare i soggetti obbligati alla compilazione. La platea è molto ampia e non riguarda solo coloro i quali possono trarre redditi dalle attività estere, come invece ci si aspetterebbe dalla ratio normativa.

Sono soggetti alla compilazione le persone fisiche (compresi i titolari di reddito d’impresa o di lavoro autonomo), gli enti non commerciali e le società semplici ed equiparate, residenti in Italia, che hanno detenuto all’estero nel corso dell’anno 2019 attività di natura finanziaria e/o patrimoniale, ma anche tutti coloro che, pur non essendo «possessori diretti» delle attività estere, siano «titolari effettivi» in base alla normativa antiriciclaggio (tra questi ultimi, ad esempio, le persone fisiche che detengono – anche indirettamente – una partecipazione superiore al 25% del capitale di una società estera).

Tra chi deve assolvere agli obblighi di monitoraggio fiscale anche i soggetti che hanno la mera disponibilità degli asset esteri o la possibilità di movimentazione (si pensi ai soggetti delegati ad operare su conti correnti o depositi).

Le esclusioni

Non sono da indicare nel quadro RW i beni esteri affidati in gestione o in amministrazione ad intermediari residenti in Italia (ad esempio società fiduciarie). In questi casi, sono gli stessi intermediari ad occuparsi del monitoraggio e del versamento di Ivie e Ivafe. Per gli asset esteri soggetti esclusivamente agli obblighi di monitoraggio, e non anche alla liquidazione delle citate imposte patrimoniali, dovrà essere barrata l’apposita casella 20.

Si precisa che per il 2019 gli enti non commerciali (come i trust e le fondazioni) e le società semplici residenti in Italia non sono soggetti al pagamento di Ivie e Ivafe, mentre l’obbligo scatterà dal 2020 a seguito delle recenti novità introdotte dalla legge di Bilancio.

L’ambito oggettivo

Per quanto riguarda l’ambito oggettivo, dovranno essere oggetto di monitoraggio le attività, finanziarie e patrimoniali, detenute a titolo di proprietà o di altro diritto reale, indipendentemente dalle modalità di acquisizione (incluse quelle pervenute da eredità o donazioni) e anche se non più detenute al 31 dicembre 2019 perché disinvestite nel corso dell’anno.

Cosa fare con le criptovalute

Particolare attenzione alle attività estere detenute in cassette di sicurezza e alle criptovalute: l’agenzia ritiene che queste ultime siano soggette agli obblighi di monitoraggio come recentemente confermato anche dalla sentenza 1077/2020 del Tar del Lazio. Le criptovalute dovranno essere indicate con il codice «14» (altre attività estere di natura finanziaria), mentre le istruzioni alla dichiarazione chiariscono che il campo 4 («Stato estero») potrà essere lasciato vuoto.

Le istruzioni al quadro RW nel modello Redditi Pf 2020

Nessun chiarimento invece circa l’esonero in caso di «wallet» con valori inferiori nel corso dell’anno a 15mila euro. In ogni caso, le valute virtuali non sono soggette a Ivafe, in quanto non si tratta di depositi e conti correnti di natura bancaria.

Le attività finanziarie

Con riferimento alle attività finanziarie detenute presso banche estere, le istruzioni precisano che il contribuente può aggregare i dati per prodotti finanziari omogenei, aventi il medesimo codice «Ivestimento» nel campo 3 e detenute nel medesimo Stato estero (campo 4), in luogo della compilazione di un rigo per ciascun titolo detenuto.

In tali casi, si indicherà il valore complessivo iniziale e finale, la media ponderata dei giorni di detenzione del singolo strumento finanziario rispetto alla relativa consistenza e l’Ivafe complessivamente dovuta. L’importo da indicare è il valore risultante dal documento di rendicontazione della banca estera, a condizione che questo coincida con il valore di mercato dell’attività finanziaria.

La valuta estera

Per gli importi in valuta estera, il controvalore in euro deve essere calcolato applicando il cambio indicato nel provvedimento dell’agenzia delle Entrate che individua i cambi medi mensili del mese di dicembre 2019.

Pertanto, non potranno essere utilizzati come valori iniziali in RW 2020 i valori finali indicati nel quadro RW 2019, ma sarà necessario aggiornarli con il nuovo cambio. In generale, prima di addentrarsi nella compilazione, sarà opportuna una mappatura attenta di tutte le attività estere con l’ausilio di professionisti qualificati, per evitare dimenticanze ed errori sanzionati sino al 30 per cento.

Iscriviti alla newsletter di HLB San Marino

Dati alle Entrate sui conti svizzeri: ricorso entro 30 giorni

9 Marzo 2020

Il Sole 24 Ore 05 FEBBRAIO 2020 di Rosa Maria Cappa e Valerio Vallefuoco

SCAMBIO INFORMAZIONI

Nel Foglio federale le decisioni su informazioni degli ex clienti Bsi

Si possono sfruttare i tempi del contenzioso in Svizzera per regolarizzare in Italia

È stata pubblicata ieri sul Foglio federale svizzero (l’equivalente della Gazzetta ufficiale italiana) la comunicazione dell’Amministrazione federale delle contribuzioni (Afc) di aver emesso le decisioni finali per le persone che, malgrado l’avvenuta notifica attraverso lettera individuale o precedente pubblicazione sempre sul Foglio federale, non hanno acconsentito alla procedura semplificata di comunicazione dei loro dati all’omologa amministrazione finanziaria italiana e non hanno designato nei confronti degli Uffici finanziari svizzeri un domicilio nella Confederazione oppure un rappresentante autorizzato a ricevere le notifiche in Svizzera.

Lo scambio d’informazioni fiscali con la Svizzera infatti può avvenire in modo automatico oppure, per le informazioni precedenti al 1° gennaio 2017, su richiesta. Le cosiddette “domande raggruppate”, cioè le domande d’assistenza amministrativa in materia fiscale riguardanti alcune categorie di contribuenti individuabili attraverso determinati comportamenti, hanno superato il vaglio della giurisprudenza svizzera di legittimità e trovano base legale nei protocolli bilaterali e nella normativa nazionale svizzera.

In base a quest’ultima il contribuente italiano, il cui conto corrente in Svizzera è oggetto di richiesta d’informazioni da parte dell’agenzia delle Entrate, può esercitare i suoi diritti nell’ambito della procedura amministrativa in Svizzera nominando un proprio rappresentante in loco presso il quale ricevere le notificazioni. Può in sostanza ricevere copia della richiesta d’assistenza e dei documenti raccolti dall’istituto di credito depositario dei conti correnti oggetto di interesse e che saranno trasmessi all’Italia.

Ciò presuppone peraltro che il contribuente sia a conoscenza del fatto che il suo conto corrente è oggetto di una domanda d’assistenza e tale conoscenza avviene o tramite la ricezione di una lettera raccomandata della banca depositaria del conto corrente oppure mediante la comunicazione dell’Afc pubblicata sul Foglio federale, come è avvenuto il 10 dicembre 2019 per i conti correnti detenuti da contribuenti italiani tra il 23 febbraio 2015 e il 31 dicembre 2016 presso l’ex Bsi Sa, ora Efg Bank Sa, e non regolarizzati fiscalmente (ad agosto 2019 era stata la volta dei conti correnti detenuti presso la banca Ubs).

Contro la decisione finale, di cui vi è comunicazione sul Foglio federale del 4 febbraio 2020, può essere interposto ricorso, entro 30 giorni, quindi entro il 5 marzo 2020, attraverso la nomina di un rappresentante in Svizzera. In caso di opposizione alla decisione, si instaura un contenzioso scritto che prevede un doppio grado di giudizio.

Il tempo tra l’instaurazione e la conclusione del contenzioso in Svizzera e l’eventuale ricezione da parte delle Entrate delle informazioni bancarie può evidentemente essere utilizzato per definire in Italia la posizione fiscale dei conti correnti svizzeri oggetto della domanda d’assistenza, anche tenendo conto delle nuove cause di non punibilità a seguito di regolarizzazione previste dall’ultima riforma dei reati tributari italiana.

Iscriviti alla newsletter di HLB San Marino

Paesi black list, il raddoppio dei termini è retroattivo

9 Marzo 2020

Il Sole 24 Ore 3 FEBBRAIO 2020 di Fabrizio Cancelliere e Gabriele Ferlito

FISCO INTERNAZIONALE

La Ctr Abruzzo dichiara la norma procedimentale e non di natura sostanziale

Presunzione di redditività degli investimenti esteri pure su annualità pre 2009

La normativa sul raddoppio dei termini per l’accertamento dei maggiori redditi derivanti dalla violazione degli obblighi di monitoraggio fiscale di investimenti detenuti in Paesi black list (articolo 12, Dl 78/2009) ha carattere procedimentale e, pertanto, trova applicazione retroattiva alle annualità precedenti la sua entrata in vigore. Lo ha affermato la Ctr Abruzzo 879/6/2019 (presidente Menna e relatore Di Florio), che si pone nel solco della sentenza 30742/2018 della Cassazione (sul tema, correlato, del raddoppio dei termini per la contestazione delle sanzioni da quadro RW), ma in controtendenza con l’ordinanza 2662/2018 e con le sentenze 33223/2018, 2562/2019 e 5471/2019 della stessa Corte, di segno opposto.

Durante una verifica della guardia di Finanza sui conti bancari di un contribuente, erano emersi alcuni bonifici, effettuati nel 2010, provenienti da una banca sammarinese. Alla richiesta di chiarimenti, il contribuente replicava di aver aderito allo scudo fiscale – il regime agevolato previsto dal Dl 78/2009 per il rientro dei capitali dell’estero – e che i benefici rappresentavano, appunto, il rientro delle somme. Esibiva, dunque, la “dichiarazione riservata” a suo tempo presentata, dalla quale tuttavia emergeva un importo inferiore a quello poi rimpatriato sul conto corrente italiano. Ne è derivato un avviso con cui è stata recupera a tassazione la differenza, riqualificata come maggiori redditi afferenti all’investimento finanziario estero non indicato nel quadro RW della dichiarazione dei redditi, imputabili all’anno 2009 (in base all’articolo 12 Dl 78/2009, gli investimenti e le attività di natura finanziaria detenuti in Paesi black list in violazione degli obblighi sul monitoraggio fiscale si presumono costituiti, salvo prova contraria, mediante redditi sottratti a tassazione e i termini per la notifica degli atti impositivi sono raddoppiati).

Il contribuente impugna l’accertamento, lamentando anzitutto la tardività della pretesa, perché la normativa in esame ha natura sostanziale e non procedimentale, pertanto può trovare applicazione solo per le violazioni successive alla sua entrata in vigore (quindi solo per le annualità successive al 2009). Il contribuente protesta altresì alcune carenze dell’avviso sotto il profilo probatorio, non essendo tra l’altro mai stati prodotti, né in allegato al Pvc né in giudizio, i bonifici “mancanti”.

Sia la Ctp che la Ctr accolgono la tesi del contribuente con riferimento al profilo probatorio. Quanto al tema del raddoppio dei termini, la Ctr conferma però la legittimità dell’operato dell’Agenzia, ritenendo la norma di carattere procedimentale e non sostanziale. Secondo il collegio, l’introduzione del disposto normativo non apporta alcuna modifica di natura sostanziale al rapporto tributario, incidendo esclusivamente sul metodo di acquisizione della prova, che è questione procedurale in quanto attinente alla fase di controllo.

Sul punto, però, la Suprema corte (con diverse pronunce) ha chiarito la natura sostanziale della norma in esame, rilevando che l’articolo 12 Dl 78/2009 introduce una presunzione di redditività favorevole al Fisco.