Categoria: Dall’Italia

L’impresa eterodiretta non è fittizia se fa parte di un gruppo societario

7 Novembre 2022

Il Sole 24 Ore 24 ottobre 2022 di Giovanbattista Tona

Può essere considerata un mero schermo se è priva di autonomia strutturale

Non può dirsi né inesistente né fittizia una società solo perché risulta eterodiretta nell’ambito di un gruppo societario. Questo ha stabilito la terza sezione penale della Cassazione con la sentenza n. 32506 del 5 settembre 2022, nell’ambito di un procedimento per il reato di dichiarazione fraudolenta mediante uso di fatture per operazioni oggettivamente e soggettivamente inesistenti.

Dopo il sequestro di alcuni beni all’amministratore di una società in relazione a questa ipotesi di reato, costui aveva sostenuto che le società emittenti erano esistenti e avevano effettiva consistenza e autonomia strutturale; sicché le fatture documentavano operazioni reali effettuate da un ente reale.

Il tribunale del riesame, al quale era stato richiesto l’annullamento del sequestro, aveva invece ritenuto che fosse comunque provata l’amministrazione di fatto di tutte le società da parte dei vertici effettivi di quella in favore della quale erano state emesse le fatture poi utilizzate per la dichiarazione asseritamente fraudolenta.

Quest’ultimo ente avrebbe inglobato e fagocitato società formalmente esistenti e in alcuni casi preesistenti e precedentemente operanti, ma successivamente private della propria autonomia gestionale, in quanto eterodirette dallo stesso gruppo di controllo.

La Corte di cassazione ritiene che questa impostazione sia giuridicamente errata e che l’esistenza di rapporti di “eterodirezione” tra società non rende quelle eterodirette solo per questo degli schermi fittizi. Essa confligge anzitutto con le precise indicazioni fornite dal legislatore in tema di gruppi societari: in particolare, come si evince anche dalla disciplina del Capo IX del Titolo V del Libro V del Codice civile, Capo rubricato «Direzione e coordinamento di società», il potere di eterodirezione della società cosiddetta capogruppo rispetto alle società eterodirette non implica, né determina in alcun modo la fittizietà di queste ultime.

Sicché l’affermazione che una società sia eterodiretta dagli stessi amministratori di quella in favore della quale emette fatture non può bastare a dimostrare che le relative operazioni siano oggettivamente o soggettivamente inesistenti.

Conclude quindi la Cassazione che «per affermare che le operazioni documentate dalle fatture siano state effettuate da un soggetto diverso, è certamente risolutivo evidenziare che l’impresa formalmente emittente sia un mero schermo, e, quindi, un soggetto in realtà inesistente; tale conclusione, però, non è in alcun modo ammissibile quando il soggetto emittente sia solo eterodiretto da altri, ma abbia comunque una sua realtà strutturale».

Iscriviti alla newsletter di HLB San Marino

Oltre 800mila italiani all’estero finiscono nel mirino del Fisco

6 Ottobre 2022

Il Sole 24 Ore 4 settembre 2022 di Alessandro Galimberti

Caccia agli evasori. Sotto la lente delle Entrate le residenze fittizie nei Paesi black list delle persone fisiche che non hanno mai aderito alla voluntary disclosure. Richiesta la collaborazione dei Comuni

A cinque anni esatti dalla chiusura della seconda finestra di voluntary disclosure (tiepidissimo bis della prima versione del 2015) per i contribuenti ribattezzati «recalcitranti dell’emersione» dal nero internazionale è tempo di bilanci e di carte bollate.

L’agenzia delle Entrate ha infatti aperto sottotraccia un triplo fronte d’attacco per recuperare lo stock di capitali non dichiarati che molti indici (indiretti) ritengono ancora incagliati all’estero. Quello che emerse “spontaneamente” nella prima finestra del 2015 (60 miliardi, solo 15 rimpatriati fisicamente, di cui 4 miliardi versati all’erario) e nella seconda (spiccioli mai quantificati) potrebbe essere solo la punta dell’iceberg in mari che però, dal 2015 ad oggi, hanno chiuso molti porti e aperto molte metaforiche dogane.

Non bastassero infatti i due programmi di emersione volontaria di capitali, la rete internazionale si è stretta a partire dal 2017/18 con l’entrata in vigore dello scambio automatico di informazioni fiscali, arrivato come suggello alle collaborazioni “a richiesta” tra amministrazioni fiscali. Oggi le Entrate stanno dragando tutti questi canali vecchi e nuovi per scovare dove siano finiti i capitali fuggiti dai vecchi paradisi.

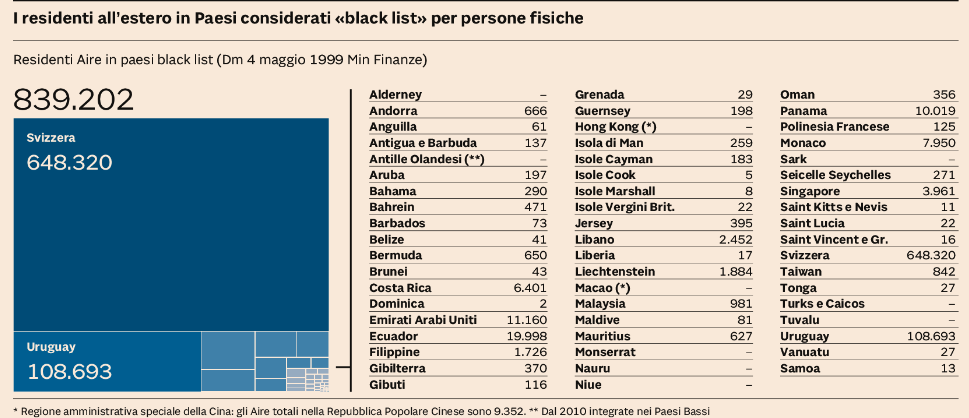

La prima lista di contribuenti tecnicamente sospetti è quella degli italiani residenti all’estero. Non tutti, però. L’anagrafe Aire dice che, dati 2021, 5,8 milioni di connazionali risiedono altrove nel mondo: di questi, 839 mila vivono in Stati che il nostro fisco considera ancora “paradiso fiscale” per persone fisiche (si veda tabella sottostante). A carico di ognuno di questi “expat” vale per l’agenzia fiscale il seguente principio (presunzione legale): per noi resti un contribuente italiano fittiziamente trasferito all’estero, dimostra – se riesci – che non è così. Per stanare i finti “expat”, l’agenzia sta chiedendo la collaborazione investigativa degli ultimi comuni di residenza – che, legge alla mano, vengono remunerati in percentuale in caso di riuscita – commissionando verifiche, analizzando forniture, bollette e spostamenti: in sostanza, è lo schema utilizzato negli anni scorsi per le indagini su famosi contribuenti “esterovestiti” dello sport e dello spettacolo.

La parte numericamente grossa di questa lista di expat è rappresentata dalla Svizzera, dove sono registrati 648mila italiani Aire. Caso singolare e molto contestato, quello della Confederazione, perché dal 2015 è diventata un paese pienamente collaborativo e nonostante ciò resta nell’elenco black per le persone fisiche.

Ma a preoccupare chi vive fuori dai patrii confini sono anche, se non soprattutto, altri due filoni di indagine avviati dall’Ucifi (ufficio contrasto illeciti internazionali dell’Agenzia fiscale).

Il primo riguarda le domande di assistenza amministrativa “di gruppo” tra Paesi. Le Entrate hanno puntato i fari sul periodo 2015-2017 (dopo le voluntary e prima dell’entrata a regime dello scambio automatico), chiedendo alle autorità fiscali di vari ex paradisi (Svizzera e Principato di Monaco tra i primi, ma non solo) le liste complete di compatrioti che in quegli anni spostarono o svuotarono o trasferirono da lì i propri conti o i propri soldi. Nonostante le molte resistenze (gli accordi internazionali prevedono l’informazione preventiva al contribuente sotto indagine) e i numerosi ricorsi giudiziari (si veda l’articolo a lato) tutti gli ex paradisi stanno dando corso alle richieste, la cui utilizzabilità processuale – tra l’altro – in Italia è piena e garantita.

Ultimo fronte, non certo però per impatto e importanza, è lo scambio automatico di informazioni fiscali, un flusso semestrale di milioni di dati finanziari iniziato nel 2017 su impulso dell’Ocse e che oggi viaggia attraverso i data base di 110 Paesi, dall’Albania a Vanuatu, (in ordine rigorosamente alfabetico, Usa però auto-esclusi), passando per quasi tutti gli antichi paradisi di vicinato o di mari lontani. Mantenersi offshore, oggi, è diventato avventuroso e soprattutto rischioso. Non ci sono più i paradisi di una volta. E il Fisco lo sa.

Iscriviti alla newsletter di HLB San Marino

Sempre lecite le operazioni per sfruttare i vantaggi fiscali

6 Ottobre 2022

Il Sole 24 Ore lunedì 5 Settembre 2022 di Dario Deotto e Luigi Lovecchio

Mettersi nelle condizioni di usare un’agevolazione non genera mai elusione

La necessità di valide ragioni economiche rispunta talora nei chiarimenti ufficiali

Il porre in essere operazioni volte a fruire di opportunità e di vantaggi messi a disposizione dall’ordinamento tributario non può configurare ipotesi di abuso del diritto. In questi termini si è più volte espressa l’agenzia delle Entrate, e ciò anche recentemente. Le indicazioni delle Entrate Significativa è la risposta ad interpello n. 165 del 6 aprile 2022, relativa ad una serie di operazioni di riorganizzazione societaria volte a consentire l’opzione per il consolidato fiscale. Nel documento viene specificato che la definizione dell’assetto partecipativo più idoneo ad accedere al regime della tassazione di gruppo non può ritenersi un comportamento elusivo e che l’eventuale risparmio d’imposta derivante dall’accesso al consolidato fiscale nazionale risulta un vantaggio legittimo. Sostanzialmente negli stessi termini si esprime la risposta a interpello n. 301 del 25 maggio scorso che riprende (anch’essa) la “storica” risoluzione 40/E/2018 con la quale venne stabilito che le operazioni di riorganizzazione all’interno di un gruppo societario, al fine di fruire dell’istituto del consolidato domestico, non possono realizzare ipotesi di abuso del diritto quando le società appartenenti al “gruppo” si pongono nelle condizioni di legge per fruire dei vantaggi tributari che il legislatore stesso promuove. Emblematica, nella prospettiva generale del legittimo risparmio d’imposta, risulta la circolare 26/E/2016, in tema di assegnazione agevolata dei beni e trasformazione, sempre agevolata, in società semplice (legge 208/2015): ai fini dell’assegnazione o cessione agevolata occorreva che l’immobile risultasse diverso da quelli strumentali per destinazione, dovendosi verificare tale condizione al momento dell’assegnazione. È stato ritenuto che se un fabbricato veniva utilizzato direttamente dalla società ma poi, prima dell’assegnazione, risultava concesso in locazione, l’immobile potesse essere oggetto di assegnazione agevolata e ciò non poteva costituire ipotesi di abuso del diritto. Sempre in ambito di trasformazione sulla base della legge 208/2015, con risoluzione 101/E/2016, è stato ritenuto perfettamente legittimo il comportamento di una società che – detenendo beni non rientranti nella disciplina agevolata – ha dapprima effettuato una scissione parziale, mantenendo in capo alla scissa i beni non agevolati, provvedendo poi alla trasformazione in società semplice della beneficiaria, fruendo dei vantaggi fiscali previsti dalla disciplina di favore. In definitiva, ciò che emerge da questi documenti di prassi è che se il contribuente, attraverso operazioni legittime, si pone nelle condizioni per fruire di un vantaggio fiscale previsto dalla legge, si configura sempre ipotesi di legittimo risparmio d’imposta e non, invece, di abuso del diritto. L’acquisto dell’1% di quote Va ulteriormente segnalata, apparentemente negli stessi termini, la risposta ad interpello n. 374 del 13 luglio scorso. Vi si afferma che l’acquisto dell’1% della partecipazione in una società, accanto al 50% già detenuto, consente di raggiungere il controllo di diritto e di effettuare un conferimento neutrale ex articolo 177, comma 2, del Tuir senza che si realizzi abuso. Viene però precisato che l’operazione di riassetto societario «sembra diretta a perseguire una più efficiente governance della azienda di famiglia… che costituisce valida ragione economica che giustifica il vantaggio fiscale derivante dall’applicazione dell’articolo 177, comma 2» del Tuir. Ecco, dunque, che riemergono, quasi come un fenomeno “carsico”, le valide ragioni economiche quale elemento in grado di supportare la “bontà” delle operazioni poste in essere. Nel senso che l’assenza delle valide ragioni verrebbe a costituire – come in passato – elemento fondante dell’elusione. Non può essere così: se è l’ordinamento a contemplare un determinato regime fiscale di favore, la scelta del contribuente di avvalersene ponendo in essere i relativi presupposti non configura abuso del diritto, anche se la scelta è stata motivata da esclusive ragioni fiscali. E ciò significa che qui il contribuente non deve giustificare il proprio comportamento adducendo valide ragioni economiche (la sostanza economica) a fondamento dell’operazione, proprio perché l’operazione già trova ragione e giustificazione nel sistema.

Iscriviti alla newsletter di HLB San Marino

Un errore mette in pericolo l’intero business

6 Ottobre 2022

Il Sole 24 Ore 29 settembre 2022 di Giancarlo Calzetta

IL CASO RETELIT

Il fenomeno della trasformazione digitale ha cambiato il modo in cui i computer vengono usati nelle aziende in maniera così radicale da rivoluzionare l’impatto che gli attacchi informatici hanno sul business. Mentre in passato il computer serviva solo a svolgere più velocemente i compiti che venivano eseguiti a mano, adesso i computer governano i processi aziendali. Ma qualcosa è andato storto. Spesso, infatti, le aziende che hanno iniziato il percorso di trasformazione digitale non sono mai arrivate fino in fondo. Hanno attivato una serie di cambiamenti a livello di business che non sono stati supportati da una trasformazione profonda a livello organizzativo. Il risultato è che se i computer si fermano l’azienda fa altrettanto e mancano delle procedure efficaci di recovery e resilienza. Non è un caso che il cybercrimine stia prosperando, banchettando dove la trasformazione non è stata completata.

«Non si dovrebbe più parlare di sicurezza informatica – dice Francesco Fontana, Chief transformation officer di Retelit, azienda italiana specializzata in progetti di trasformazione digitale – ma di sicurezza del business perché un attacco informatico mina l’operatività e la stessa vita dell’impresa, non solo l’infrastruttura informatica».

In effetti, la sicurezza It dovrebbe essere un tema costantemente all’attenzione del consiglio d’amministrazione. Una violazione informatica ha sicuramente delle conseguenze economiche che possono diventare molto importanti, ma anche una ricaduta negativa sui rapporti con i clienti che vanno a inficiare la posizione sul mercato: una consegna mancata; dati riservati che diventano pubblici; messaggi e report interni che vengono decontestualizzati e recapitati a chi non dovrebbe leggerne; pagamenti effettuati su conti intestati a truffatori. L’elenco potrebbe continuare per giorni, ma il punto è che cadere nelle trappole tese da questi gruppi super organizzati è troppo facile: basta fare un errore perché i pirati ne approfittino per piazzare una testa di ponte nella rete e inizino a esplorare computer e server interni. Ma qui, l’organizzazione interna può fare la differenza.

«Ci capita molto spesso – racconta Fontana – di vedere una scarsa segmentazione della rete, con i dipendenti che hanno accesso a troppe informazioni rispetto al proprio ruolo, oppure rapporti con fornitori particolarmente sensibili che non vengono gestiti con adeguati protocolli di sicurezza e ancora dipendenti che non trattano nella maniera giusta le informazioni riservate, magari parlando al telefono in luoghi affollati di contratti delicati. Tutti elementi che permettono ai criminali di ottenere il massimo dai loro sforzi». Invece, serve una maggiore consapevolezza e una struttura di sicurezza informatica che esuli dall’hardware e dal software, coinvolgendo le persone non solo insegnando loro a non cliccare sui link sbagliati, ma anche a gestire in maniera sensata le informazioni. Un’opera di ampio respiro che ha bisogno di competenze che difficilmente si trovano nelle imprese.

«Trovare la persona giusta per organizzare in maniera orizzontale la sicurezza del business – conclude Fontana – non è facile perché serve qualcuno che entri nelle logiche dell’azienda e riesca a creare un quadro completo di procedure, servizi e competenze che bisogna mettere in campo. La nostra forza è quella di avere personale di grande esperienza in grado di leggere sia i temi tecnologici sia quelli di business per creare un organismo in grado di resistere agli attacchi e limitarne al minimo l’impatto».

Iscriviti alla newsletter di HLB San Marino

Vecchi paradisi addio, Svizzera e Monaco aprono gli archivi

6 Ottobre 2022

Il Sole 24 Ore 4 settembre 2022 di Valerio Vallefuoco

LA COOPERAZIONE

La cooperazione amministrativa fiscale internazionale ormai è una realtà ineludibile di cui contribuenti e consulenti non possono più non tenere conto. La normativa antiriciclaggio già dal 2012 con le raccomandazioni GAFI-FAFT hanno considerato nel novero dei reati presupposto al riciclaggio e autoriciclaggio i reati tributari rilevanti ai fini delle segnalazioni di operazioni sospette. Inoltre i Paesi non trasparenti e non cooperanti possono essere inseriti nelle cosiddette black list o grey list sempre ai fini antiriciclaggio, inserimento che comporta che tutte le operazioni finanziarie da e per questi Stati vengono considerate ad alto rischio dagli intermediari finanziari e assicurativi. Nemmeno le nuove tecnologie come le criptovalute e gli Nft sfuggono ormai ai controlli antiriciclaggio: tutti gli exchanger e i prestatori di servizi in valuta virtuale comunque denominati sono tenuti alla normativa antiriciclaggio e la compliance fiscale dei portafogli virtuali è uno dei principali requisiti di regolarità.

Gli accordi internazionali sullo scambio di informazioni intanto stanno funzionando, come dimostrano le dinamiche del rapporto tra Italia e Svizzera. L’amministrazione finanziaria della Confederazione e quella italiana scambiano informazioni sulle posizioni finanziarie detenute da specifici contribuenti oltralpe. In particolare la collaborazione è centrata sul periodo immediatamente precedente e successivo alla decorrenza dell’accordo sullo scambio di informazioni su richiesta e “di gruppo” e a quello sullo scambio automatico. Il primo accordo (Protocollo di Milano) è del 23 febbraio 2015 e modifica la Convenzione contro le doppie imposizioni tra i due Stati e della roadmap contestualmente firmata sulle questioni fiscali e finanziarie. Quest’ultima prevedeva la possibilità per l’agenzia delle Entrate di presentare alle autorità svizzere le cosidette richieste di “gruppo” riferite a particolari contribuenti “recalcitranti” che fra la data della firma del Protocollo e l’entrata in vigore dello scambio automatico di informazioni (1° gennaio 2017) avessero assunto comportamenti di ostruzione verso il Fisco italiano. Dando piena attuazione questi accordi l’Agenzia ha effettuato richieste di gruppo riguardante i conti detenuti dai residenti in Italia presso gli istituti bancari elvetici dal 23 febbraio 2015 al 31 dicembre 2016.

L’oggetto della richiesta riguarda tutti i contribuenti che, per eludere o aggirare il futuro scambio automatico di informazioni hanno chiuso i loro conti correnti in Svizzera in tale periodo con prelievi massicci ovvero anche attraverso bonifici internazionali verso Paesi considerati in quel periodo dalla Svizzera non black list (ad esempio, paesi Ue, Emirati Arabi , Hong Kong, Bahamas e Singapore). L’accertamento su questi canali internazionali in Italia è per lo più affidato all’Ufficio per il contrasto degli illeciti internazionali (Ucifi) che sta analizzando tutte le posizioni arrivate e sta controllando tutte le posizioni che non risultano aver aderito alla procedura di voluntary disclosure.

La questione in Svizzera è stata al centro di diversi ricorsi sulla fondatezza della richiesta di informazioni italiana, contestando che era da considerarsi nella sostanza un sorta di richiesta esplorativa di pesca a strascico (fishing expedition). Più volte però il tribunale Federale svizzero (sentenze 2C_904/2015 dell’8 dicembre 2016 e di recente 2C_73/2021 del 27 dicembre 2021) ha respinto tali eccezioni sulla base degli accordi internazionali, sulla rilevanza e pertinenza dei dati richiesti, sulla sufficiente specificità della richiesta e infine sulla circostanza che erano state esaurite tutte le procedure di controllo interno in Italia.

Risulta che simili richieste siano state effettuate anche per lo stato di Monaco, Dubai e diversi altri Stati contenuti nella black list italiana che hanno stipulato accordi di scambio di informazioni del medesimo tenore della Svizzera. Quest’ultima pur cooperando attivamente non è stata ancora espunta dalla black list delle persone fisiche, cosa che è ormai considerata un’anomalia da tutti gli esperti del settore. Alla luce dello stato attuale della cooperazione amministrativa internazionale, pertanto al contribuente “recalcitrante” non rimane che avvalersi delle procedure conciliative spontanee di regolarizzazione previste dal nostro ordinamento che prevedono ancora una riduzione significativa delle sanzioni amministrative e la non punibilità per chi ancora non è stato raggiunto da un accertamento.

Iscriviti alla newsletter di HLB San Marino

Rinunce ai crediti dei soci da formalizzare con cura per allargare la base Ace

6 Ottobre 2022

Il Sole 24 Ore lunedì 5 settembre 2022 di Fabio Giommoni e Giorgio Gavelli

Serve una comunicazione esplicita altrimenti si genera una sopravvenienza attiva

Secondo la Cassazione, l’enunciazione fa scattare il prelievo del 3 per cento

Per far fronte alla sottocapitalizzazione delle società italiane – aggravata anche dalle perdite causate dalla pandemia – una delle soluzioni più immediate è quella della rinuncia da parte dei soci ai crediti per finanziamenti già erogati alla società per sopperire alle necessità finanziarie di quest’ultima. Tale operazione comporta anche un beneficio ai fini dell’Ace in quanto «la rinuncia incondizionata dei soci al diritto alla restituzione dei crediti verso la società» rileva come incremento del capitale proprio (articolo 5, comma 2, Dm 3 agosto 2017).

L’impatto contabile

Dal punto di vista giuridico si tratta di una remissione di debito (articolo 1236 del Codice civile) che non richiede una forma specifica; tuttavia, la formalizzazione per iscritto della rinuncia è più che opportuna in base alle regole contabili e fiscali. In base al principio Oic 28, se la rinuncia del credito da parte del socio è finalizzata ad un rafforzamento patrimoniale della società (come generalmente avviene), il debito oggetto di rinuncia deve essere contabilmente trasformato in una posta patrimoniale, senza incidere a conto economico.

Il paragrafo 36 del principio contabile dispone che la volontà del socio deve essere desumibile dalle «evidenze disponibili» e dunque occorre una comunicazione scritta in cui il socio esplicitamente rinuncia al credito, indicando le ragioni che stanno alla base di tale decisione. In ambito fiscale la nuova disciplina introdotta dal Dlgs 147/2015 e contenuta nell’articolo 88, comma 4-bis del Tuir, prevede che costituisce sopravvenienza attiva per la società il valore del credito rinunciato per la quota eccedente il valore fiscalmente riconosciuto dello stesso in capo al socio.

Disallineamento da tassare

Poiché la società è estranea alle vicende che hanno comportato l’eventuale disallineamento in capo al socio tra valore nominale e fiscale del credito (ad esempio per acquisto da terzi del credito ad un prezzo inferiore al nominale o per svalutazione deducibile del credito), la norma prevede:

che il socio, con dichiarazione sostitutiva di atto notorio (Dpr 455/2000), debba comunicare alla società il valore fiscale del credito;

in assenza di tale comunicazione, il valore fiscale del credito è assunto pari a zero, con la conseguenza che la società beneficiaria assoggetterà a tassazione l’intero importo della sopravvenienza attiva.

Con la risoluzione 124/E/2017 è stato chiarito che queste regole non si applicano ai crediti vantati verso una società partecipata da soggetti non imprenditori (persone fisiche), per i quali non potrebbero sussistere, secondo l’Agenzia, differenze tra valore nominale e fiscale del credito.

Pertanto, il socio persona fisica non esercente attività di impresa non sarebbe tenuto agli obblighi di comunicazione del valore fiscale del credito. È comunque necessaria la formalizzazione per iscritto della rinuncia, anche se va prestata particolare attenzione alle conseguenze che questa potrebbe produrre ai fini dell’imposta di registro.

Il prelievo sull’atto di rinuncia

Infatti, sebbene l’atto di rinuncia al credito dovrebbe scontare, di per sé, imposizione fissa di registro (in quanto assimilato a un conferimento in denaro a favore della società o, comunque, ad un «atto proprio della società»), l’indicazione dell’esistenza di un finanziamento soci (ad esempio in sede di ricostituzione del capitale per perdite) può far scattare l’imposta proporzionale del 3 per cento. Secondo un oramai consolidato orientamento della Cassazione, qualora il contratto di finanziamento (anche se formato per scambio di corrispondenza) sia “enunciato”, ai sensi dell’articolo 22, comma 1, del Dpr 131/1986, in atti soggetti a registrazione in termine fisso (atti pubblici o scritture private), allora si applica l’imposta proporzionale del 3% sull’importo del finanziamento.

È dunque opportuno che la rinuncia al finanziamento sia effettuata esclusivamente per Pec o per scambio di corrispondenza (tassabile solo in caso d’uso), mentre è bene evitare anche il verbale di assemblea ordinaria perché secondo un (isolato) intervento della Cassazione (sentenza 1951/2019) anche l’indicazione in tale atto comporterebbe la tassazione al 3 per cento.

Da tenere presente che tutte queste problematiche si pongono solo nel caso di socio persona fisica non esercente attività di impresa, perché se il socio è un imprenditore il finanziamento rientra nel campo Iva (in regime di esenzione, articolo 10, Dpr 633/1972), per cui opera il principio di alternatività con l’imposta di registro (con conseguente tassazione a imposta fissa).

Iscriviti alla newsletter di HLB San Marino

I contanti versati dal socio con redditi esigui fanno scattare l’avviso

6 Ottobre 2022

Il Sole 24 Ore lunedì 19 settembre 2022 di Marco Nessi e Roberto Torelli

Presunzione legittima, spetta poi al contribuente provare la disponibilità

È fondato l’avviso mediante il quale, in presenza di finanziamenti in contanti effettuati dai soci non aventi capacità finanziaria, l’ufficio presume l’esistenza di ricavi in nero non dichiarati dalla società finanziata. È questa la conclusione della Ctr Puglia n. 1856/26/2022 (presidente Ventura, relatore Mercurio).

Nel caso esaminato, nel corso di una verifica fiscale avviata nei confronti di una società di capitali a ristretta base sociale, veniva riscontrata l’esistenza di versamenti in contanti (indicati nel conto «soci c/finanziamento infruttifero») effettuati dai soci per i quali, di conseguenza, non vi erano riscontri documentali tali da garantirne la relativa provenienza. Secondo l’agenzia delle Entrate, questo versamento, anche in considerazione della situazione reddituale dichiarata dai soci finanziatori (considerata non congrua rispetto a questi versamenti), costituiva un mero espediente contabile finalizzato all’occultamento di ricavi.

In primo grado i giudici accoglievano il ricorso della società. L’ufficio appellava la sentenza, ribadendo le proprie pretese e la Ctr ha accolto il ricorso, richiamando la giurisprudenza della Cassazione (sentenza 19780/2020 e ordinanza 1151/2022), in base al quale il finanziamento effettuato dai soci di una società a ristretta base sociale deve essere valutato con particolare attenzione in quanto premonitore di un possibile comportamento evasivo.

Ciò vale, in particolare, nell’ipotesi in cui il finanziamento provenga da soci che hanno dichiarato redditi esigui. Infatti, nel caso di una società di capitali a ristretta base sociale, la sola esiguità dei redditi dichiarati dai soci finanziatori consente all’ufficio di poter riqualificare i finanziamenti effettuati dai soci come utili non contabilizzati dalla società.

A fronte di ciò è onere del contribuente provare la provenienza del denaro oggetto del finanziamento e dimostrare l’esistenza di una disponibilità finanziaria sufficiente a effettuare i finanziamenti. Nel caso di specie questa prova non era stata fornita: i versamenti contestati erano stati effettuati in contanti da parte dei soci in assenza di capacità reddituali ed economiche.

La sentenza in esame conferma il filone interpretativo che, per le società di capitali a ristretta base sociale, ammette la presunzione di attribuzione ai soci di utili extracontabili (da ultimo, ordinanza n. 759/2022 e n. 4237/2022). L’orientamento non si pone in contrasto con il divieto di presunzione di secondo grado, in quanto il fatto noto non è costituito dalla sussistenza di maggiori redditi accertati induttivamente nei confronti della società, bensì dalla ristrettezza dell’assetto societario, che implica un vincolo di solidarietà e reciproco controllo dei soci nella gestione sociale (Cassazione n. 1947/2019). Un principio, quest’ultimo, che è stato anche riconosciuto nei confronti delle società di persone a ristretta base familiare (n. 30098/2018).

Iscriviti alla newsletter di HLB San Marino

Formazione esente Iva se rilevante in Italia

6 Ottobre 2022

Il Sole 24 Ore 24 settembre 2022 di Anna Abagnale Benedetto Santacroce

L’attività deve essere svolta da enti riconosciuti territorialmente

Per l’esenzione non vale il mutuo riconoscimento sul piano europeo

Attività di formazione esenti solo se territorialmente rilevanti in Italia ed eseguite da enti ivi riconosciuti.

Non vale ai fini del regime Iva di esenzione il principio del “mutuo riconoscimento” sul piano europeo.

La risposta a interpello di ieri, 469/2022 risponde a un articolato quesito riguardo al trattamento Iva da applicare alle attività formative, nonché a diverse prestazioni accessorie, che una società italiana eroga all’interno dell’Unione europea nei confronti sia di soggetti passivi d’imposta sia di consumatori finali.

Volendo semplificare, nel caso in cui la società svolge la prestazione formativa, occorre verificarne innanzitutto la territorialità applicando le regole dell’articolo 7-ter e 7-quinquies del Dpr 633/72.

Pertanto, le suddette prestazioni didattiche materialmente effettuate dalla società in uno Stato estero:

non rilevano in Italia se rese a favore di un privato consumatore (B2C);

rilevano in Italia se il committente è un soggetto passivo Iva (B2B), con la possibilità, se ne sussistono i presupposti, di applicare il regime di esenzione di cui all’articolo 10, comma 1, n. 20, Dpr 633/1972. Al riguardo, precisa l’Amministrazione, per usufruire del regime di esenzione, occorre che le prestazioni didattiche eseguite all’estero siano «del tutto assimilabili» a quelle per le quali la società ha ottenuto il riconoscimento in Italia.

Laddove, invece, la società italiana ha un ruolo, per così dire, «secondario» rispetto alla formazione erogata da un ente estero (ad esempio svolge prestazioni di iscrizione dei partecipanti ed altre prestazioni opzionali), le Entrate negano il regime di esenzione.

Il motivo non risiede nel fatto che mancherebbe il nesso di accessorietà.

Sul punto, l’Agenzia richiama la circolare 37/E/2011, la quale aveva chiarito che, nell’ambito dei servizi di cui all’articolo 7-quinquies , per qualificare una prestazione di servizi quale accessoria rispetto a quella principale, si prescinde dall’identità dei soggetti coinvolti nell’operazione principale e in quella accessoria (a differenza di quanto richiesto ai sensi dell’articolo 12 Dpr 633/1972).

Piuttosto, il problema risiede nel fatto che trattasi di prestazioni accessorie erogate nei confronti di un ente di formazione riconosciuto all’estero, ma non anche in Italia.

Al riguardo, le linee guida del 97° comitato Iva del 7 settembre 2021 avevano chiarito che lo Stato membro che stabilisce le condizioni per l’applicazione dell’esenzione di cui all’articolo 132, paragrafo 1, lettera i) della direttiva Iva (recepito all’articolo 10, comma 1, n. 20), Dpr 633/1972) è lo Stato membro in cui la prestazione di formazione o insegnamento è territorialmente rilevante.

Su tali basi l’Agenzia conclude affermando che il “riconoscimento”, quale requisito soggettivo dell’esenzione Iva delle attività formative, non può essere mutuato dal committente estero, rilevando solo quello accordato dalle competenti autorità italiane.

In altre parole, il riconoscimento concesso ad un ente di formazione in uno Stato membro non avrebbe valenza anche nei confronti degli altri Stati membri.

Di conseguenza, ove la prestazione sia territorialmente rilevante in Italia, è soggetta al regime ordinario di tassazione Iva.

Iscriviti alla newsletter di HLB San Marino

Credito sui dividendi esteri alle persone fisiche residenti

6 Ottobre 2022

Il Sole 24 Ore 27 settembre 2022 di Luca Ferrari

Nonostante gli utili siano soggetti a ritenuta d’imposta o a imposta sostitutiva

Necessaria la certificazione dell’autorità fiscale straniera che attesti il pagamento

Riconosciuto alle persone fisiche residenti il credito per le imposte pagate all’estero sui dividendi distribuiti da società non residenti e relativi a partecipazioni non qualificate, nonostante gli stessi siano assoggettati a ritenuta a titolo d’imposta o a imposta sostitutiva. Questo il principio di diritto affermato con la sentenza 25698/2022 dalla sezione tributaria della Corte di cassazione.

Il credito per le imposte pagate all’estero è lo strumento utilizzato dall’ordimento tributario italiano per eliminare la cosiddetta doppia imposizione giuridica internazionale che si verifica quando un medesimo componente di reddito è assoggettato a imposizione in capo allo stesso contribuente in più Stati.

I dividendi di fonte estera percepiti da persone fisiche residenti e relativi a partecipazioni non qualificate (e, a partire dal 2018, anche a quelli relativi a partecipazioni qualificate) sono assoggettati a ritenuta a titolo d’imposta con aliquota del 26% da applicarsi da parte dell’intermediario che interviene nella riscossione degli stessi o, in mancanza di intermediario, a imposta sostitutiva con la medesima aliquota in sede di dichiarazione dei redditi.

In base alla disciplina interna in materia di credito per le imposte pagate all’estero, i redditi di fonte estera danno diritto a tale credito a condizione che questi siano inclusi nel reddito complessivo del contribuente (condizione che non si verifica, ad esempio, qualora gli stessi siano assoggettati, come i dividendi esteri, a ritenuta a titolo d’imposta o ad imposta sostitutiva).

In relazione ai dividendi esteri, il contribuente non ha alcuna possibilità di farli concorrere al reddito complessivo e, pertanto, secondo la normativa interna, a far valere il credito d’imposta.

Tuttavia, la maggior parte delle convenzioni contro le doppie imposizioni concluse dall’Italia (compresa quella stipulata con gli Stati Uniti, oggetto del caso esaminato dalla Suprema Corte) prevedono l’obbligo per l’Italia di riconoscere il credito d’imposta, fatto salvo il solo caso in cui il componente di reddito sia assoggettato a ritenuta alla fonte a titolo d’imposta su richiesta del contribuente.

In caso di dividendi di fonte estera l’assoggettamento a ritenuta a titolo d’imposta o ad imposta sostitutiva non è rimessa ad un’opzione del contribuente. In tale situazione, si è in presenza di un contrasto tra la normativa interna e quanto previsto dalla disciplina convenzionale che, secondo i principi generali dell’ordinamento italiano, dovrebbe risolversi a favore di quanto previsto dalla normativa pattizia. Nonostante ciò, l’Amministrazione finanziaria ha sino a oggi sempre negato la spettanza del credito d’imposta estero in relazione ai dividendi esteri percepiti da persone fisiche residenti, facendo così prevalere la normativa interna rispetto a quella convenzionale.

Ora, la Cassazione, con la sentenza 25698/2022, ha chiaramente affermato il diritto al credito d’imposta a favore delle persone fisiche residenti sui dividendi esteri, salvo il caso in cui il trattato contro le doppie imposizioni concluso con lo Stato estero preveda espressamente che il credito non sia riconosciuto anche nel caso in cui il componente di reddito sia assoggettato obbligatoriamente a ritenuta a titolo d’imposta.

In merito alla documentazione idonea a comprovare il pagamento delle imposte all’estero, i Supremi giudici hanno indicato, oltre alla dichiarazione dei redditi presentata nel Paese estero (qualora questo adempimento sia previsto), una certificazione rilasciata dall’autorità fiscale estera che attesti il predetto pagamento oppure una certificazione rilasciata dal soggetto che ha corrisposto i redditi, accompagnata o dalla ricevuta di versamento delle imposte pagate da tale soggetto o dall’indicazione e prova del fatto che, in base alla normativa straniera, lo stesso soggetto sia obbligato al versamento.

Iscriviti alla newsletter di HLB San Marino

Corsi online, imposta da pagare nel luogo di residenza del cliente

12 Settembre 2022

Il Sole 24 Ore 5 agosto 2022 di Paolo Parodi e Benedetto Santacroce

AGENZIA/CONSUMATORE FINALE

Nuovo intervento dell’agenzia delle Entrate sul tema della territorialità Iva nel settore della formazione online, con molte conferme ma anche con talune conclusioni foriere di criticità sia sotto il profilo concettuale sia in termini di operatività.

Il caso affrontato con la risposta ad interpello 409/2022 riguarda diverse tipologie di corsi di formazione, della durata di alcuni giorni, resi dalla società a distanza sia a favore di soggetti “business” che di consumatori finali. I corsi consentono l’interazione fra i docenti e i partecipanti e i docenti svolgono la loro attività in luoghi diversi, mediante il canale elettronico. L’Agenzia osserva che, considerando la possibilità di interazione fra docente e discenti, la qualificazione del servizio prestato non rientra nella nozione di «servizio prestato tramite mezzo elettronico» di cui all’articolo 7 del regolamento Ue 282/11. Il passaggio successivo, al fine di valutare l’applicabilità o meno delle deroghe fissate dall’articolo 7-quinquies, è costituito dalla necessità di distinguere le fattispecie in cui il committente sia un soggetto business (B2B) rispetto alle situazioni in cui il committente sia un consumatore finale (B2C). Per i corsi online verso soggetti business, non essendovi accesso in luogo fisico ove si svolge la formazione, trova applicazione la regola generale dell’articolo 7-ter: la territorialità Iva è nel Paese del committente e sarà questo ad assolvere l’imposta nel proprio Paese. Per i corsi verso consumatori finali opera invece la deroga dell’articolo 7-quinquies e dunque la territorialità Iva è nel Paese ove si svolge la formazione. Ma qui sorge la criticità interpretativa: qual è il luogo ove si svolge la formazione? La soluzione prospettata dalla società istante era quella di ritenere che le prestazioni devono considerarsi «materialmente eseguite» nel luogo ove sono fornite dal gestore della piattaforma, vale a dire nel luogo della sede delle attività economiche. L’Agenzia, invece, non ha accolto tale soluzione, ritenendo che i corsi B2C assumano rilevanza territoriale nel luogo di residenza del cliente. A sostegno dell’interpretazione, l’Agenzia richiama le linee guida approvate dal Comitato Iva nella riunione 118 del 19 aprile 2021, per i servizi consistenti in sessioni interattive filmate e trasmesse in tempo reale via internet (ad esempio, video-chat), nonché le modifiche operate dalla Direttiva Ue 2022/542 all’articolo 54 della Direttiva Iva, paragrafo 1, in relazione alle trasmissioni in streaming.

L’assimilazione della formazione online con interazione alle sessioni filmate o alle trasmissioni in streaming non appare pienamente condivisibile e comunque, nei casi in esame, genera non poche difficoltà operative per il fatto che il prestatore deve essere in grado di assolvere l’Iva nei diversi Paesi di stabilimento degli utenti.